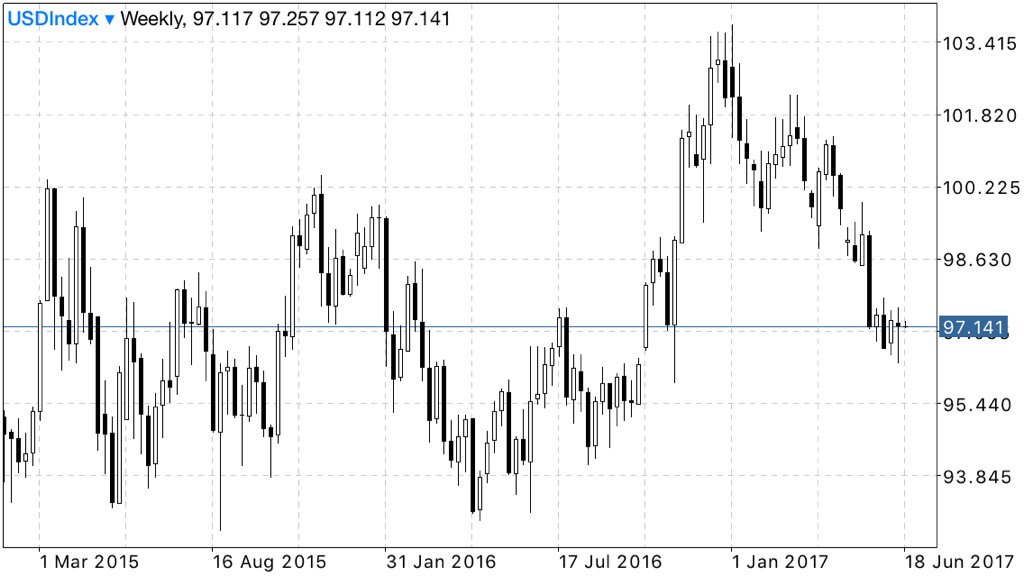

Посмотрим на недельный график индекса доллара. С мая по декабрь 2016 года индекс доллара демонстрировал уверенный рост, в рамках которого котировки поднялись в область отметки 104.00. С начала текущего года и по настоящий момент мы наблюдаем снижение индекса доллара. В рамках данного снижения протестирован уровень коррекции Фибоначч 61.8%, а также очень «плотно» проторгована нижняя граница медвежьего канала 2017 года.

Следует отметить, что, с технической точки зрения, конструкция 4 последних недельных свечей, особенно недельная свеча этой недели, дают четкий бычий сигнал, указывая на то, что американская валюта в рамках реализованного в течение полугода снижения выглядит недооцененной. Бычий сигнал будет отменен, если котировки упадут ниже уровня 61.8%. Но пока технический потенциал восстановления предполагает возвращение к психологической отметке 100.00.

Вес курса евро к валюте США в индексе доллара составляет 57.6% - доминирующее значение. Если курс евро/доллар закроет какой-либо из ближайших торговых дней ниже 1.1125, это будет хорошим бычьим сигналом для индекса доллара. Результат заседания FOMC в среду стал драйвером силы американской валюты на фоне ястребиной позиции ФРС, которая отказывается понижать прогнозы по темпам повышения процентных ставок. В потенциале этот факт способен сместить рыночные настроения по доллару и сделать их более оптимистичными. Рынок не имеет чрезмерно большой длинной позиции в американской валюте, что также подчеркивает возможность наращивания лонгов.